当社は、保険引受・資産運用両面における強い利益成長を実現すると共に、規律ある資本政策も実行することで、「ROE向上」を企図しています。2022年度の修正ROEは15.1%にまで向上していますが、これは業界共通で、「金利上昇に伴う純資産の減少」という追い風にも支えられたという認識です。従いまして、当社としましてはこの数字に満足することなく、ROEを本質的に向上させ、グローバルピアに伍する水準まで引き上げたいと考えていますし、私はグループCFOとして、主に資本政策の観点からこれを牽引していきます。

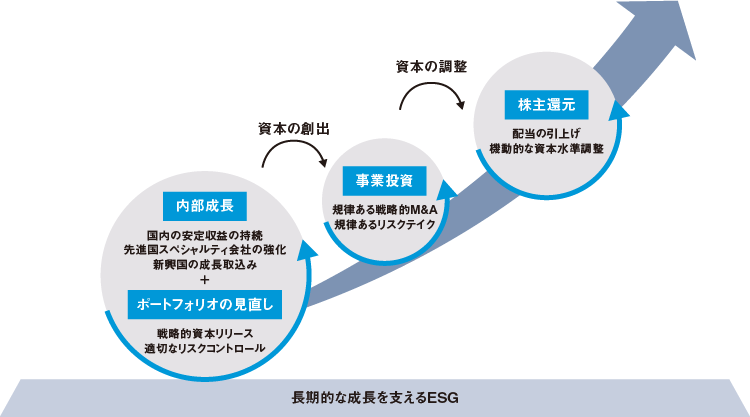

当社の資本戦略は、①まず「内部成長」をベースに、「ポートフォリオを戦略的に見直す」と共に、政策株式の売却加速も通じて、資本・資金を創出します。そして、②創出した資本・資金を、優良な「事業投資」に振り向け、③良い案件が無ければ「株主の皆様に還元」する、というサイクルを回し続け、「ROE向上」を図るというものです。

以下、これらについて詳しくご説明いたします。

資本政策のサイクル

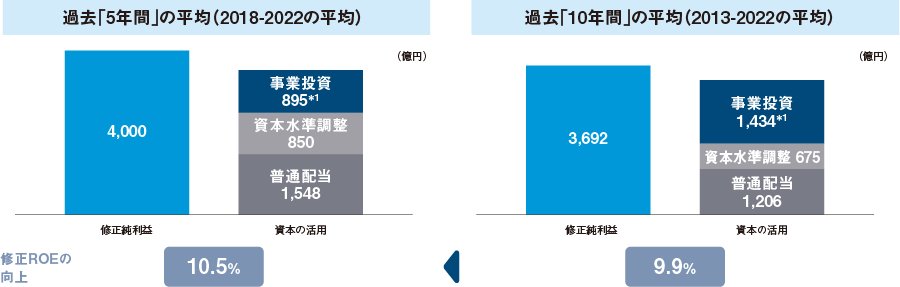

規律ある資本政策のトラックレコード

- *1金額を公表したもののみ合算(Refinitiv Eikonから取得)

内部成長

当社は、いわゆる「縮小均衡」はめざしておりませんので、ROE向上のメインドライバーは、分子の拡大、すなわち「内部成長(OrganicGrowth)」をベースとした「世界トップクラスのEPS Growth」となります。

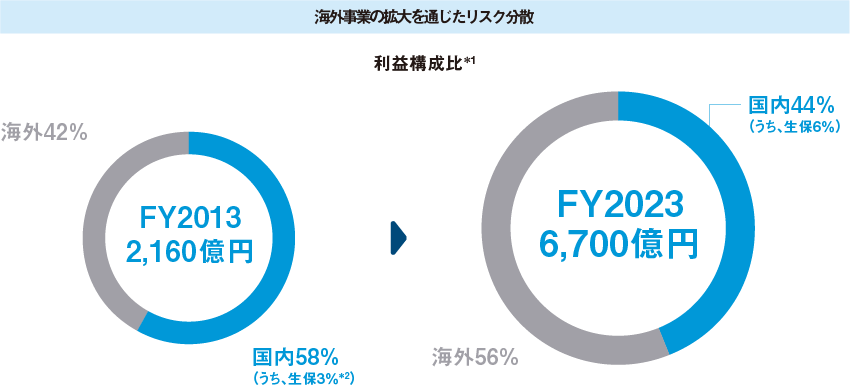

当社のポートフォリオの特徴は、①安定的な利益創出が可能な国内市場をベースに、②相関の低いビジネスラインを構成している海外先進国スペシャルティの成長と、③ブラジルやアジアといった新興国の高い成長を取り込んでいる点にあります。

その中で、私はグループCFOとして、資本配分などを通じ、各事業が策定する経営戦略などに深く関与することで、各事業の成長を支えています。例えば、各事業のトップと環境変化への対応、各種戦略の進捗や見直し要否といった観点で論議を行っていますし、直近では来年度から始まる次期中期経営計画について、まさに膝詰めで対話を重ねているところです。

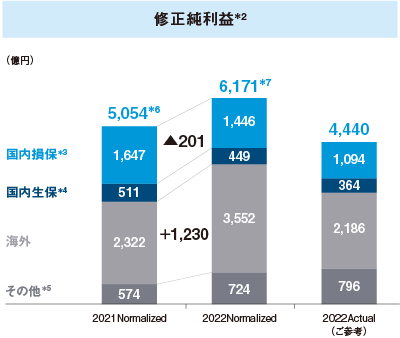

2022年度は、国内外のグループ各社が、着実に経営戦略を実行し、魅力的な市場においてマーケットを上回る成長を実現することで、実力(Normalized)ベースの修正純利益は6,171億円(前年度対比+22%)、修正ROEで15.1%(同+2.4pt)となりました。

- *2修正純利益の内訳は各事業の事業別利益

- *3:国内損保=TMNF

- *4国内生保=AL

- *5その他国内損保や金融・その他事業、事業別利益に含まれない政策株式の売却益など

- *6:2021実績5,783億円から、以下の一過性の影響+729億円を控除

①自然災害 約+170、②北米キャピタルゲイン等 約+240、③コロナ 約+230、④政策株式の売却益 約+90(売却額が1,000億円を超えた部分) - *72022実績4,440億円から、以下の一過性の影響▲1,731億円を控除

①自然災害▲約260、②北米キャピタルゲイン等▲約105、③コロナ▲約1,340、④戦争▲約140、⑤南ア洪水▲約40、⑥政策株式の売却益+約150(売却額が1,000億円を超えた部分)

ポートフォリオの見直し・事業投資

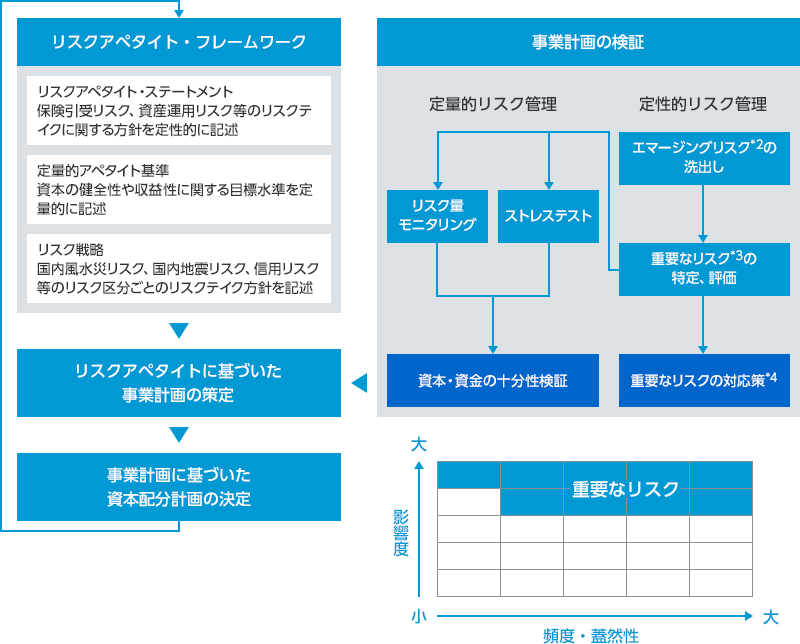

保険会社である当社にとりましては、保険引受や資産運用に関する”リスク”を取りながら”リターン”を上げることがビジネスの肝となるため、「どのリスクを選好するのか(リスクアペタイト)」、「どの程度までリスクを取るのか(リスク戦略)」、「ROR(リスク対比リターン)は十分か」、「リスクに偏りはないか(分散)」といった観点で経営を行うリスクベース経営(Enterprise Risk Management)をグループ経営の根幹に据えております。このERM戦略を議論する場として、当社は「ERM委員会」を設置しておりますが、私はその委員長として、グループ全体視点で最適なリスクポートフォリオになるように、常にフォワードルッキングで各事業の成長性や収益性、それに対するリスクを確認し、資本配分計画を策定しています。

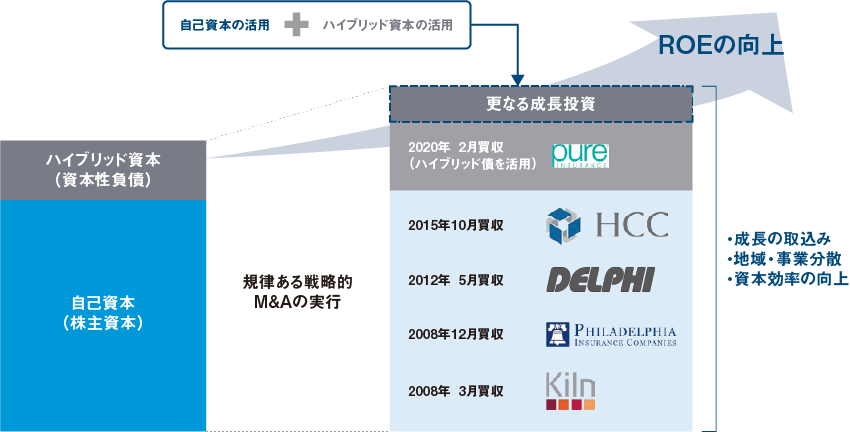

事業投資という観点からは、資本市場の皆様との対話の中で「M&Aの次の一手」についてご質問をいただくことも多いですが、当社にとってM&Aはリスク分散や利益成長を実現するための「手段」であり、「目的」ではありませんので、「M&A予算」や「M&Aをあてにした利益計画」などは敢えて定めていません。その上で、大型M&A案件については、直近の株価水準はまだ割高だと認識しているため、引き続き忍耐強くMarket Intelligenceを実行し、買収候補先のロングリスト・ショートリストを常にウォッチして、十分なROIを見込める「良い会社」を厳選しています。一方で、中小規模のボルトオンM&Aの機会は着実に捉えるべく、当社グループが有する経験と知見を活かして、継続的に実行していきます。

こうした方針の下で、これまで例えばPureの買収や、カナダ現地法人の設立、DFG(SSL社)やTMHCC(GGEBS社)によるボルトオンM&Aなどを行う一方で、再保険子会社やTMK傘下のHighland社の売却を行うなど、リスク分散や将来の成長性等を考慮しながら、規律を持って戦略的にEntry(M&A等)/Exit(売却等)の案件に取り組むことで、適切な資本配分を追求しています。

また、資本構成の見直しの一環として、Pure買収時には資本コストも意識してハイブリッド債も発行しておりますが、今後も必要に応じてハイブリッド債の活用も検討し、株式の希薄化を防ぎながら、最適な資本構成の実現をめざしていきます。

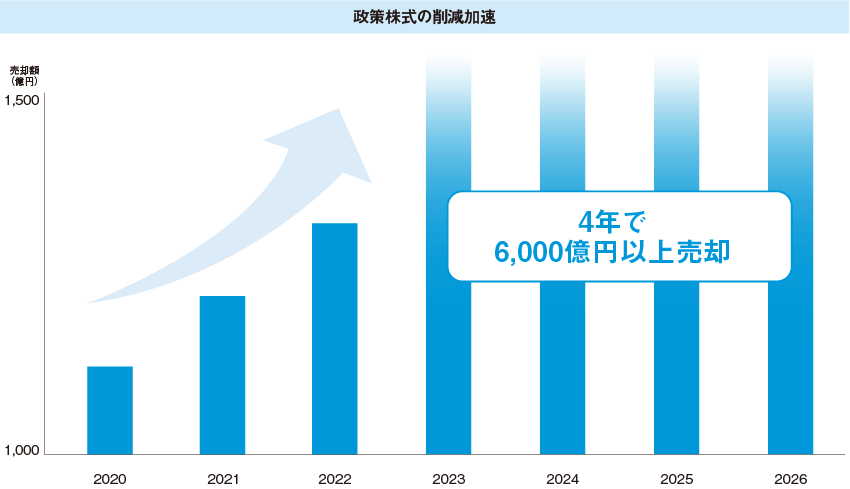

加えて、資本の入れ替えという観点では、当社はこれまで20年以上政策株式を削減し続けてきましたが、今般、「2026年までの向こう4年間で6,000億円以上を売却する」ことを公表しています。この売却加速を通じて創出した資本については、今後も規律を持って活用したいと考えています。

このように、当社はリスクポートフォリオの入れ替えを着実に進めることで、これまで企業価値を拡大させてきましたが、今後もリスクを適切にコントロールしながら、適切な資本配分を通じて成長を加速していきます。

柔軟な資本戦略による更なる成長の実現

- *1利益の内訳は各事業の事業別利益(年初計画)

但し、「その他事業」は「国内」に含む - *2ALの財務会計利益

株主還元

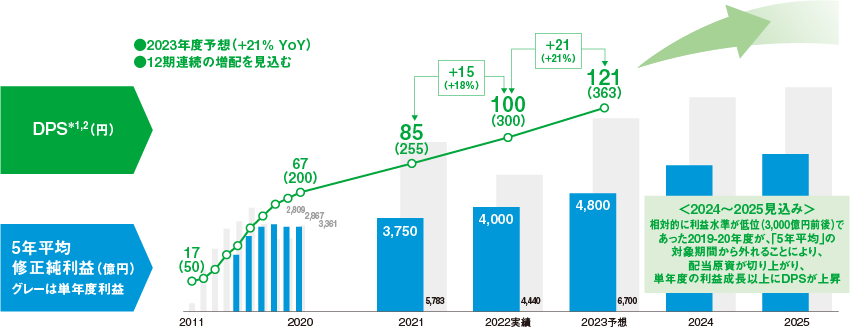

株主還元は、まず普通配当を基本とし、利益成長に応じて持続的にDPSを高めていく方針です。具体的には、配当原資はボラティリティを抑えるべく「5年平均の修正純利益」とし、これにグローバルピア水準の配当性向を掛け合わせた金額を普通配当としています。2023年度については、これまでの利益成長を背景に、配当原資である「5年平均の修正純利益」も着実に拡大している中、配当性向を予定通りグローバルピア水準の50%に引き上げた結果、DPSは対前年で+21%となり、12期連続の増配となる見込みです。

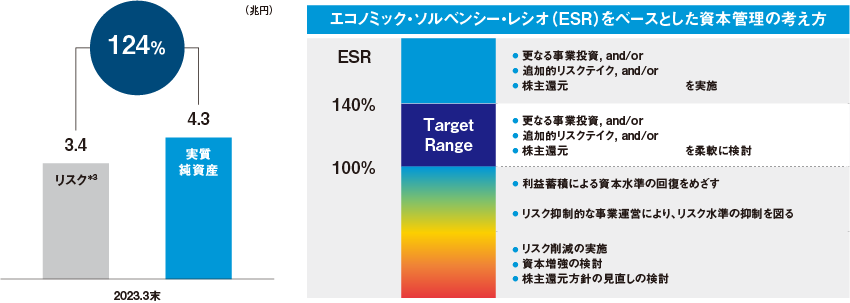

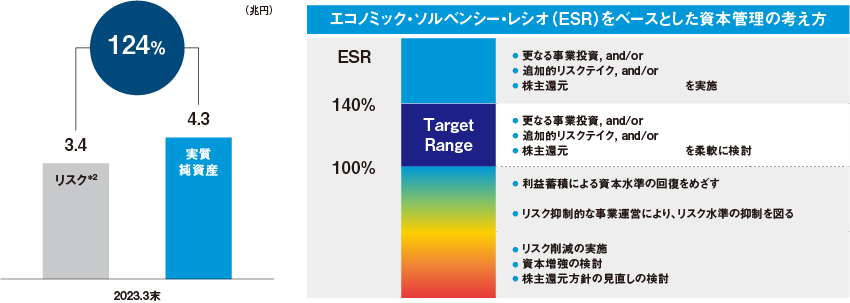

自己株式取得については、資本水準調整の手段として位置付けており、ESRや市場環境、M&Aや追加的なリスクテイクの機会などを総合的に勘案して判断します。その中で、直近2023年3月末のESRは124%と、ターゲットレンジの範囲内で充実しているため、2023年度の自己株式取得については現時点では年間1,000億円を機動的に実施していく方針とし、5月にまず500億円を決議しています。

配当成長

- *1DPSは、5年平均の修正純利益×配当性向÷株式数で算出

- *2( )内は2022年10月の株式分割(3分割)前ベース

エコノミック・ソルベンシー・レシオ(ESR)の状況

- *3リスク量は99.95VaR(AA格基準)に基づくモデルで計算

ROE

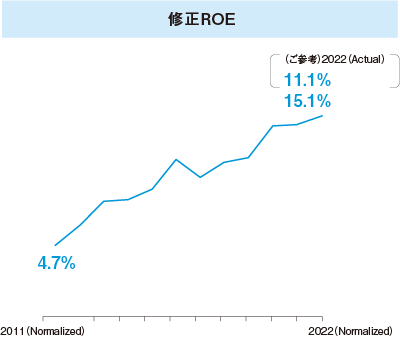

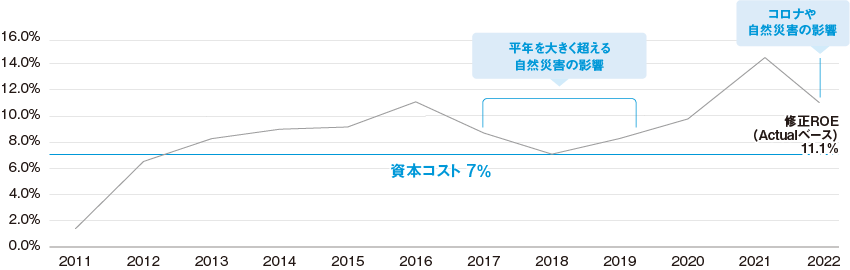

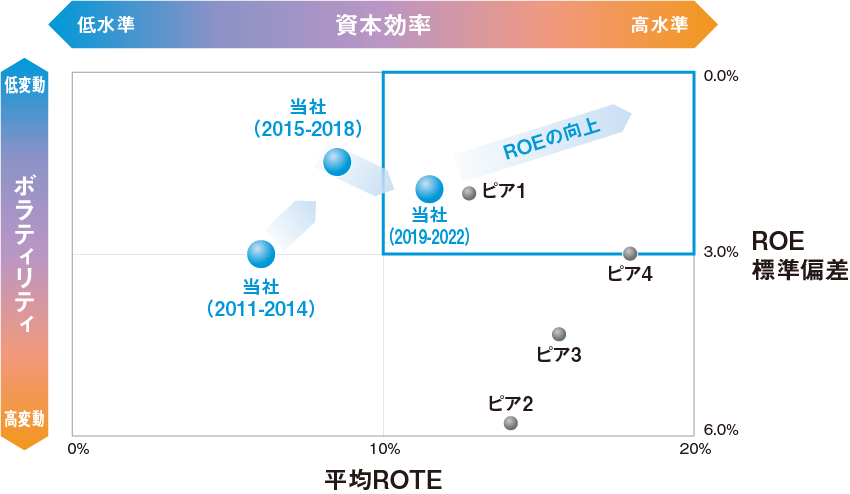

こうした取組みの結果として、当社の修正ROEは資本コスト7%を上回って推移しておりますが、冒頭でも触れました通り、当社にとってはまだ満足できる水準ではありません。「世界トップクラスのEPSGrowth」を維持すると共に、規律ある資本政策の実行を通じて、「グローバルピアに伍する水準までROE向上」を図ります。

修正ROEは資本コスト7%を上回って推移

ROEの安定的な向上

ROTE:当社は修正ROE、ピアは財務会計ベースで2019-2022の平均値

ピア: Allianz、AXA、Chubb、Zurich

(出典)Bloomberg

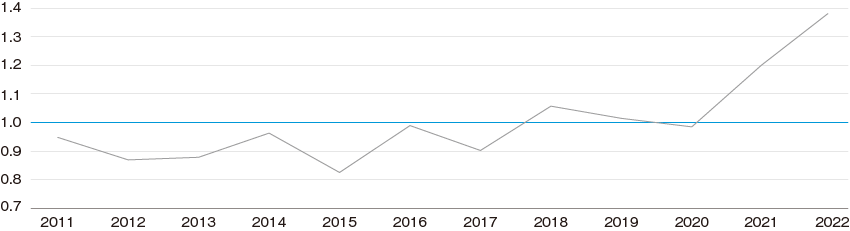

(ご参考)PBRは直近では1を超えている

リスクベース経営(ERM)

リスクベース経営(ERM*1)のフレームワーク

最後に、改めて、当社グループが経営基盤として取り組んでいる「リスクベース経営(ERM)」についてご説明したいと思います。具体的には、当社グループでは「リスク」・「資本」・「利益」の関係を常に意識しながら、リスク対比での「資本の十分性」や「高い収益性」を実現することにより、企業価値の持続的な拡大を図っています。

- *1Enterprise Risk Management

東京海上グループのERM態勢と、その強化に向けた取組み

当社グル-プを取り巻くリスクは、グローバルな事業展開の進展や経営環境の変化などを受けて、一層多様化・複雑化してきています。また、不透明感が強く、変化の激しい昨今の政治・経済・社会情勢においては、新たなリスクの発現を常に注視し、適切に対応しなければなりません。こうした観点から、当社ではリスク軽減・回避などを目的とした従来型のリスク管理にとどまらず、リスクを定性・定量の両面のアプローチから網羅的に把握しています。

加えて、ERM態勢の一層の強化に向けた取組みを継続しており、例えば、サイバーリスクなど定量化が困難なリスクも含めたリスク評価の更なる高度化や、再保険スキームの見直しも含めた自然災害リスク管理の強化等に取り組んでいます。

ERMサイクル

- *2環境変化等により新たに現れるリスクであり、従来リスクとして認識されていないものおよびリスクの程度が著しく高まったものをいいます。具体的には、当社の子会社での洗出し結果に加え、外部機関等のリスク情報も参考にしたうえで、当社内での議論を経て洗い出します。

- *3財務の健全性、業務継続性等に極めて大きな影響を及ぼすリスクをいいます。具体的には、エマージングリスクおよび前事業年度のグループの重要なリスクにつき、影響度(経済的影響、業務継続への影響およびレピュテーションへの影響で評価し、最も大きいものを採用)ならびに頻度・蓋然性を評価し、以下の5×5のマトリクスを用いて特定しています。

- *4重要なリスクについて、対応策の策定(Plan)、実行(Do)、振返り(Check)および改善(Act)を行います。

(ご参考)定性的リスク管理

定性的リスク管理においては、環境変化などにより新たに現れてくる「エマージングリスク」を含めたあらゆるリスクを網羅的に把握して経営に報告する態勢としており、グループを取り巻くリスクについて随時経営レベルで論議を行っています。こうして把握したリスクについて、経済的損失額や発生頻度といった要素だけでなく、業務継続性やレピュテーションの要素も加えて総合的に評価を行い、グループ全体またはグループ会社の財務の健全性、業務継続性などに極めて大きな影響を及ぼすリスクを「重要なリスク」として特定しています。特定した重要なリスクについては、後述する定量的リスク管理プロセスにより資本の十分性を検証すると共に、リスク発現前の制御策およびリスク発現後の対応策*5を策定し、PDCA管理を行っています。

- *5リスク発現前の制御策としてマーケット環境や規制動向も踏まえたモニタリングやリスクの集積管理などを、リスク発現後の対応策としてマニュアル(事業継続計画を含む)整備や模擬訓練などを実施しています。

エマージングリスクの洗い出しと重要なリスクの特定プロセス

![[エマージングリスク]環境変化等により、新たに現れてくるリスクであって従来リスクとして認識されていないリスク、および、リスクの程度が著しく高まったリスク。エマージングリスク候補:主要グループ会社のエマージングリスク。CROとリスク管理部で洗い出した新たなエマージングリスク候補。前年度のエマージングリスク候補。外部機関等のリスク情報。 1 スクリーニング→エマージングリスク→[重要なリスク]財務の健全性、業務継続性等に極めて大きな影響を及ぼすリスク。重要なリスク候補:前年度のグループの「重要なリスク」。エマージングリスクのうち影響度が大きいもの。2 マトリックス評価による特定→重要なリスク→重要なリスクのPDCA](/company/management/plan/CFOmessage/images/fig_index_14.png)

エマージングリスクの例

| エマージングリスク/シナリオ | 対応例 |

|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

2023年度の重要なリスクと主な想定シナリオ

| 重要なリスク/シナリオ | 対応例 |

|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

(ご参考)定量的リスク管理

定量的リスク管理においては、最新の知見に基づくリスクモデルを使用したリスク量の計測やストレステストの実施を通じて、格付の維持および倒産の防止を目的として、保有しているリスク対比で資本が十分な水準にあることを多角的に検証しています。

具体的には、リスクをAA格相当の信頼水準である99.95%バリューアットリスク(VaR)で定量評価し、実質純資産*1をリスク量で除したエコノミック・ソルベンシー・レシオ(ESR)の水準により、資本の十分性を確認しています。99.95%VaRのリスク量とは、2000年に1回の頻度で発生するリスクが顕在化した場合の損害額を意味しますが、国内外の多くの保険会社が99.5%VaR(200年に1回)を採用する中、当社グループは、より厳格な基準でリスク量の評価を行っています。

なお、当社グループのESRターゲットレンジは100~140%としていますが、2023年3月末時点におけるESRは124%であり、資本が十分な水準にあることを確認しています。

また、重要なリスクのうち、国内外の経済危機、金融・資本市場の混乱、日本国債への信認毀損、巨大地震、巨大風水災および新ウイルスのまん延等の経済的損失が極めて大きいと想定されるシナリオならびに複数の重要なリスクが同時期に発現するシナリオに基づくストレステストも実施し、資本十分性および資金流動性に問題がないことを別途確認しています。

- *1財務会計上の連結純資産に、異常危険準備金の加算やのれんの控除等の調整を加えて算出 します。

エコノミック・ソルベンシー・レシオ(ESR)の状況

- *2リスク量は99.95VaR(AA格基準)に基づくモデルで計算